本篇文章1713字,读完约4分钟

在公开市场操作利率、中期贷款利率和贷款市场报价利率(LPR)的“接力”下调后,关于基准存款利率是否应该调整的讨论逐渐增多。

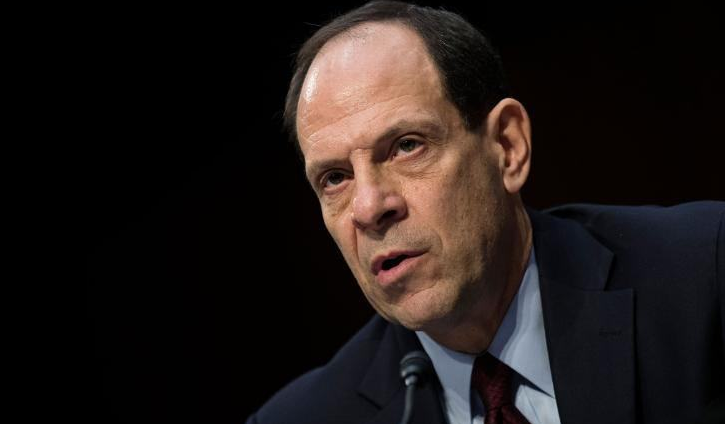

日前,中国人民银行副行长刘国强表示,存款基准利率是中国利率体系的“基石”,将长期保持。今后,中国人民银行将根据国务院的安排,结合经济增长、物价水平等基本情况,适时进行适当调整。

这不是央行第一次对存款基准利率的调整做出回应。2019年,贷款利率总体下降。当时,有人建议降低存款基准利率,市场对此也很关注。中国人民银行货币政策部主任孙国峰在早些时候的回应中说,基准存款利率将长期保持不变,并根据经济形势的变化进行适当调整。

为应对新近爆发的肺炎疫情,中国央行货币政策委员会委员马军建议,大中型银行在放贷时可以自愿降低利率。对于银行储户,央行的基准存款利率可以适当下调,为银行提供空的下调贷款利率。

这使得市场更加关注近期存款基准利率的调整,讨论也更加激烈。

中信证券首席固定收益分析师明确认为,与通过公开市场操作降低利率相比,降低存款基准利率对银行债务成本的影响更直接、更显著。具体而言,根据2019年12月其他接受存款公司的债务结构,2月份反向回购和多边基金将利率下调10个基点,对该行-1.57个基点的债务成本产生了影响。相比之下,如果基准存款利率在2月份下调10个基点,而不是在公开市场操作中下调10个基点,对银行债务成本的影响将是-6.5375个基点。

根据2019年第三季度上市银行的债务结构,如果基准存款利率在2月份下调10个基点,对国有银行、股份制银行、城市商业银行和农业商业银行的债务成本的影响分别为-7.66、-11.01、-8.81、-8.90个基点。其中,股份制银行、城市商业银行和农业商业银行的债务成本对存款基准利率的调整更加敏感。后两者是支持小微企业的主要力量。据测算,降低存款基准利率将有助于银行降低资本成本,从而有助于银行支持小微民营企业,降低其融资成本。

然而,许多专家认为,中国下调存款基准利率的政策仅限于0+,下调存款基准利率的政策效果需要观察。自2015年10月央行将一年期基准存款利率从1.75%下调至1.5%以来,基准存款利率一直处于历史低点。

交通银行首席经济学家连平指出,目前我国商业银行的整体生息负债成本率为2.3%至2.5%,明显高于一年期存款基准利率的1.4倍,说明现阶段存款属于卖方市场。存款和贷款的低增长率将限制银行业的贷款能力,使资金流出银行业,增加融资成本。在过去四年中,中国基准存款利率一直低于消费物价指数,导致事实上的负利率,这种情况在短期内将持续下去。因此,向下调整显然是不合适的。从长远来看,这更有可能加剧商业银行对存款的竞争,从而提高融资成本,并使政策适得其反。

东方金城宏观首席分析师王庆也表达了类似观点。他表示,下一步宏观政策将朝着稳定增长的方向进一步加强,LPR报价今年将有下降趋势,但这并不意味着存款基准利率有可能大幅下调。目前,CPI通胀中心仍在3.0%左右,远高于一年期银行存款利率。在如此高的负利率下,降低基准存款利率需要很大的决心。在这种情况下,降低存款基准利率可能会加速存款流动、金融脱媒等现象,而贸然降低存款基准利率也可能导致市场预期混乱。

民生银行首席研究员文彬也认为,通货膨胀处于高水平,这可能会限制央行通过降低基准存款利率来降低银行成本。

文彬建议,LPR下调后,可以全面或有针对性地进一步下调,以替代多边基金余额,从而优化银行流动性结构,降低银行整体债务成本。如果降息后银行债务成本的压力仍然很大,央行将不会被排除在未来通过降低存款基准利率来扩大空的范围之外。

关于下一步的货币政策,刘国强表示,作为几个主要经济体中已经实施正常货币政策的国家,中国的货币政策空仍然非常充足,工具箱中有足够的储备。我们有信心也有能力抵御这一流行病的影响。其次,稳健的货币政策应灵活适度,在多个目标之间寻求动态平衡,运用改革手段疏通货币政策传导渠道,妥善应对经济短期下行压力,同时坚决避免“洪水泛滥”,最大限度降低疫情对经济的影响,确保经济在合理范围内运行,努力完成今年经济社会发展的各项目标任务。(记者陈)

责任:吉爱玲